- Yeniliklerimiz

- PCI kullanımı ile ilgili makaleler

- Portföy Ticaret

Kesintisiz futures'lara dayalı portföy spread'i

Bu yazıda kişisel kompozit enstrümanlar oluşturma olanağını ve teknik analiz temelinde onların dalgalanmalarını tahmin etme yöntemlerini sunacağız. Dört fark sözleşmesi (CFD) düşünelim: buğday, pamuk, dondurulmuş sığır eti ve Dow Jones Industrial endeksi (DJI). Onların temelinde şöyle bir kişisel kompozit enstrüman PCI GeWorko oluşturalım: [DJI + sığır eti] portföyüne karşı kote edilen [buğday + pamuk]. Her varlık için ağırlıklandırma katsayısı aynıdır: %25. İlk olarak mevcut temel eğilimleri ve kullanılan varlıkların fiyat dalgalanmalarını etkileyen olayları kısaca anlatalım.

Buğday

Buğday futures'ı üzerinde CFD 100 kile/USD ile işlem görmektedir. Yılın başında fiyatında %18, Mayıs başındaki yüksek seviyelerinden ise üçte biri kadar azalma gözlemlenmiştir. Bunun temel nedenleri Çin'de devlet rezervlerinden tahıl stoklarının satılması ve bu sezon için dünya mahsulunda artış tahminleridir.

1. Stokların satışı

China Grain Reserves'a (Sinograin) göre devletin bu yılki buğday rezervleri geçen yılın seviyesinden üç kat daha yüksek. Ayrıca şirket çiftçilerden 24.34 milyon ton yeni mahsul buğday satın almıştır. Bu bilgilere dayanarak China National Grain and Oils Information Centre Çin'e buğday ithalatının 2014/2015 sezonunda önceki sezona göre yüzde 57 oranında azaltılmasını bekliyor. Mayıs 2014'te başlayan Çin buğday stoklarının satışı, Sinograin tahnimlerine göre, Ekim ayı sonuna kadar 32 milyon tona ulaşacak. Böylece stokların neredeyse yarısı (Nisan ayı sonuna kadar 70 milyon ton olarak tahmin edilmektedir) satılmış olacaktır. Biz rezervlerin daha da azaltılma olasılığının düşük olduğunu varsayıyoruz.

China National Grain and Oils Information Centre tahminlerine göre bu yıl Çin'de buğday, mısır ve pirincin toplam verimindeki artış önemsiz olacak - yüzde 1,7 ile 552,1 tona kadar. İç tüketim artışı ekonomik büyümenin yavaşlaması nedeniyle çok daha büyük olmayıp yüzde 2 olacaktır. Ancak, önceki yılların satış amaçlı büyük rezervleri nedeniyle bu tür tahılların ithalatındaki toplam azalma yüzde 34,3 veya 11,5 milyon tona ulaşacaktır.

İthalattaki azalma beklentileri ile rezervlerin satışı dünya tahıl fiyatlarındaki son düşüşün önemli bir faktörüdür. Biz bu sürecin geçici olduğuna ve eski Çin rezervlerinin satılmalarından sonra tahıl değerlerinin stabilleşeceğine inanıyoruz.

2. Mahsul tahminleri

Dünya mahsul artışı dünya nüfusu artarken yükselen taleple karşı karşıyadır. Bu yüzden dünya stoklarındaki değişiklikleri karşılaştırmak daha doğrudur. ABD Tarım Bakanlığı buğday stoklarının 2013/2014 sezonunda olan 186,77 milyon tondan 2014/2015 sezon sonunda 196,38 milyon tona yükseleceğini (yüzde 5 ile) öngörüyor. Bununla birlikte, ABD buğday stokları çok daha önemli ölçüde artabilir - yüzde 19. Tabii ki stoklarda beklenen büyüme dünya fiyatları üzerinde olumsuz etki yarattı. Biz yine de hava şartları nedeniyle aşağıya doğru revize edilme olasılığını dışlamıyoruz.

Tahminciler dünyanın birçok tarım bölgelerinde kuraklığa neden olabilecek El Nino kasırgasının bu yıl ortaya çıkmasını gözardı etmiyorlar. Tarihsel olarak bu tür doğal afet her 3-8 yılda bir ortaya çıkar. Son olarak El Nino kasırgası 2009-2010 yıllarında gözlenmiştir, ki bu onun sonraki ortaya gelme olasılığını arttırır. Bir kaç hafta içinde daha doğru tahminler yapılır. 2008 yılında uluslararası buğday fiyatlarındaki keskin artışın Çin, Kazakistan ve Ukrayna'da olan kuraklık ve sonrasında dünya stoklarının 110 milyon tona düşmesi nedeniyle olduğunu belirtelim.

Pamuk

Bir Pamuk futures'ı üzerinde CFD USD/100 pound cinsinden işlem görmektedir. Dünya pazarında genellikle balyalar halinde ölçülür: her balya 500 pound veya 226,8 kg'dir. Dünya pamuk piyasasındaki durum birçok yönden buğday ile eşleşmektedir. 2013/2014 sezon sonunda Çin'de pamuk rezervleri yıllık tüketim hacminden yüzde 180 ile daha yüksek oldu ve 45 milyon balyaya (10,2 milyon ton) ulaştı. Buna göre, buğday ile birlikte pamuk stoklarının yurt içi satışları Mayıs ayı başlarında başladı. Bu, dünya fiyatlarında beş yılın en düşük seviyesine kadar yaklaşık üçte bir oranda düşüş ile sonuçlandı. Pamuk stoklarının satışı doğal olarak Çin'de pamuk ithalatında keskin bir düşüşe neden oldu. 2014/2015 sezonunda onun on yılın düşük seviyesine gelerek sadece 1,3 milyon ton olacağı tahmin edilmektedir. Bu da dünya pazarında pamuk fazlalığına neden olacaktır. Buğdayda olduğu gibi, Çin stoklarının satılmasının geçici bir faktör olabileceğine inanıyoruz.

USDA tahminine göre dünya pamuk stokları 2014/2015 sezonunda 2013/2014 sezonu ile karşılaştırıldığında yüzde 6 artacak ve 23,14 milyon tona ulaşacak. Buğdayda olduğu gibi dünya mahsul ve stokları tahminleri üzerinde hava durumunun etkisini de dışlamıyoruz. Her iki durumda da pamuk ve buğday ekim alanlarında kayda değer bir artış beklenmediğini vurgulamak gerekir. Üretim artışı tamamen hava koşulları sayesinde artan hasat beklentilerinden kaynaklanmaktadır.

Sığır eti

Bir dondurulmuş sığır eti futures'ı üzerinde CFD USD/100 pound cinsinden işlem görmektedir. Buğday ve pamuk aksine et fiyatı yılın başından itibaren yaklaşık yüzde 45 artmıştır. Bu yılın ikinci yarısı başında ABD sığırı 95 milyona eşit oldu, ki bu 1973 yılından bu yana en düşük seviyedir. Sığır eti fiyatlarının mevcut fiyatlardan yüzde 30 daha düşük olduğu 2012 yılı ile karşılaştırıldığında ABD'de sığır sayısı sadece yüzde 3 oranında düştü. Şu anda buzağı sayısının iki yıl öncesine göre sadece yüzde iki daha düşük olduğu için biz yakın gelecekte bu sayıda artış olasılığını dışlamıyoruz. Sığır fiyatlarının artması Amerikan çiftçilerini inek beslemeye zaten teşvik etti, ancak sonuç 2015 yılında tamamen görülebilecektir.

USDA tahminine göre ülkede sığır eti üretiminin bu yılki artışı yüzde artı 0,4 olacağını belirtelim. Yüksek fiyatlardan en büyük yararı muhtemelen Hindistan sağlayacak. İhracatının 2012 yılının 1,4 milyon tonundan bu yıl 1,9 milyon tona (veya yüzde 35 ile) artması bekleniyor.

Dünyada genel sığır eti üretimi 2013 yılındaki 58,62 milyon tondan bu yıl yüzde 4 yükselerek 58,86 milyon tona ulaşabilir. Bu 56,83 milyon tondan 57,24 milyon tona yüzde 7'lik artış talebinden neredeyse iki kat daha azdır (arz ve talep arasındaki fark dünya rezervlerini biçimlendirir). Kanımızca, bu dengesizlik dondurulmuş sığır eti kotasyonlarında hızlı bir artışa neden olmuştur. Çin dünya pazarında sığır alımlarını bu yıl geçen yıla göre yüzde 16 arttırmaya hazırlanıyor. İthal edilen sığır tüketimde önemli bir rol oynamıyor. Çin'in "et dengesindeki" payı sadece yüzde 3'tür. ABD, Brezilya ve Avrupa Birliği'nden sonra dünyanın dördüncü büyük sığır üreticisidir. Bu yüzden de biz fiyatlarda önemli ölçüdeki artışlar nedeniyle Çin'de dondurulmuş sığır eti ithalatının gerçek hacminin tahminlerden daha az olabileceğini de gözardı etmiyoruz. Bu durumda sığır eti futures'ları kotasyonları büyük olasılıkla düşer.

Dow Jones Industrial Average endeksi

Bu endeks ABD'deki en eski endeks olarak kabul edilir. 30 büyük Amerikan şirketlerinin kotasyonlarının ölçeklenebilir ortalamasına dayalı hesaplanır. Şimdilerde bu sadece ensdüstriyel şirketler içermez, yani "Industrial" kelimesi artık tarihe karıştı. Endeks içindeki şirketlerin toplam kapitalizasyonu 4.87 trilyon dolardır. Eylül ayı ortalarında Dow tarihin maksimum yüksek seviyesine ulaştı, ama ondan sonra düşmeye başladı. Bugünlerde yıl başından beri olduğu gibi yüzde 1.2 seviyenin altındadır.

ABD'de yılın en önemli finansal olayın parasal genişlemenin (QE3) üçüncü aşamasının tamamlanması olduğu için Amerikan hisse senedi piyasasının düşmeye devam edebileceğini dışlamıyoruz. Bu 29 Ekim tarihinde meydana gelecek Fed toplantısında açıklanacak ve para politikasının sıkılaştırılması için sonraki adım olacaktır. Fed tarafından alınan adımlar zaten döviz piyasasını etkiledi ve doların güçlenmesine neden oldu, ki bu 12 hafta boyunca değişmedi. Yatırımcılar QE3'ün tamamlanmasından sonra Fed'in şu anda yüzde 0,25 olan faizi yavaş yavaş arttıracağından eminler. Tahminlerin çoğunluğuna göre bu ilk kez önümüzdeki yıl Temmuz ayında gerçekleşecek. Faiz artışı otomatik olarak ticari kredilerin faiz oranlarını yükseltecektir, ki bu Amerikan şirketlerinin giderlerinin artmasına neden olur. Şu anda onlar kendi karlarının yüzde 90'ını temettüler veya kendi hisse senetlerinin yeniden satın alınmasına harcıyorlar, ama iş geliştirme için ucuz kredi kullanıyorlar. Böyle bir politika fiyatların yükselmesi ve yeni rekor maksimumlara ulaşmasında büyük katkıda bulunmuştur. Oranların yükselişinin, fon için hisse senedi piyasasıyla yarışacak tahvil piyasasının yatırım cazibesini arttıracağını da belirtmek gerekir. Şirketlerin temettüleri düşebilir, tahvil oranları ise artabilir.

Teknik kısma geçmeden önce önerilen [Сotton+Wheat]/[F-Cattle+DJI] kişisel kompozit enstrüman düzeninin takip edilmesi gereken sabit bir şema değil, daha fazla yansıma için bir dizi fikir ve nedenler içerdiğini belirtmek isteriz. Teorik olarak, baz kısımda mısır (corn) CFD'si koyabilir, karşıt kısımda ise DJI'yi S&P500 veya Nasdaq ile değiştirebilirsiniz. Teknik analiz yaklaşımı açısından pozisyon açmak için daha kesin sinyaller elde etmek için farklı kombinasyonlar deneyin. Burada biz yukarıda önerilen portföy spread'inin en belirgin seçeneğini inceleyeceğiz.

Teknik analiz

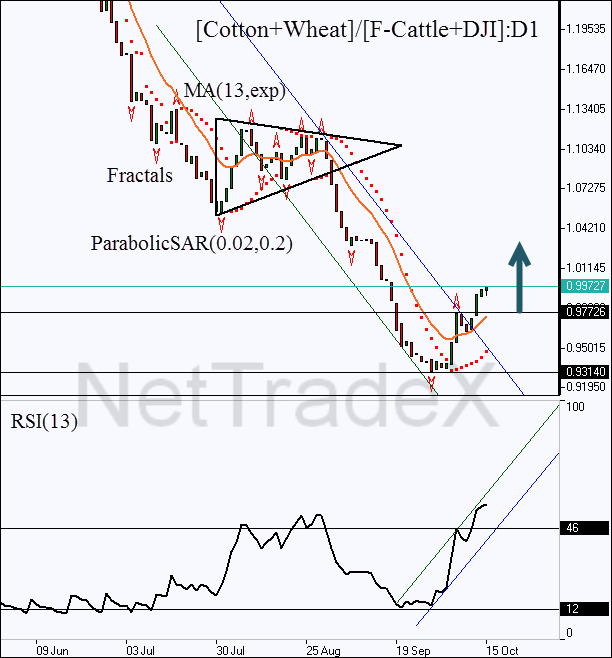

Dikkate alınan portföy spread'ine karşılık gelen ana teknik sinyalleri inceleyelim. Aşağıdaki tablodan görüleceği gibi fiyat aşağı yönlü trend çizgisini ihlal etti: bu fiyatın tersine dönmesinin birinci sinyali olarak kabul edilebilir. Bu mühim sinyal 0.97726 önemli direnç seviyesinin aşılması ile de işaretlenmiştir, ki bu Bill Williams fraktalı ile örtüşür. Fiyatın tersine dönmesinden önce lider osilatör RSI'nin (13) önemli sinyali olmuştur. Aynı zamanda ParabolicSAR eğilim göstergesi boğa sinyali oluşturdu. Eylül ayı sonlarında sinyal göstergesinin boğa formasyonu olan "çift dip"i oluşturdu.

Şu anda osilatör yükseliş eğilimini doğruluyor. Aynı zamanda fiyat istikrarlı bir büyüme göstererek üssel hareketli ortalamanın üzerine yükseldi. Biz 0,93140 altına ayarlanmış Stop Loss seviyesi ile bir satın alma pozisyonunun hemen açılması gerektiğini düşünüyoruz. Bu seviye "çift dip" formasyonuna denk geliyor ve bu yüzden de seçilen pozisyon için güçlü bir koruma olarak kabul ediliyor. Fiyatın büyüme potansiyeli, enstrümanın tarihsel aşırı satım durumu sayesinde riskten birkaç kat daha büyüktür: fiyat 1995 yılından (!) bu yana rekor düşük seviyenin hafif üstünde (yüzde 6.8). Sonuç olarak, önerilen pozisyon son derece karlıdır.

Baz portföydeki enstrümanların (Cotton, Wheat) daha az aşırı satım gösterdiklerini unutmayın. Pamuk fiyatı tarihsel minimumdan yüzde 126 daha yüksek (27.30'a karşı 61.68), buğday fiyatı ise yüzde 280 (232.4'e karşı 512.7). Kompozit enstrüman oluşturmanın daha yüksek verimlilik ile gerekli teknik sinyalleri elde etmeye izin verdiğini görüyoruz.

Pozisyonu açtıktan sonra Stop Loss seviyesini sonraki fraktal minimumu yakınında Parabolic değerleri ardına getiriyoruz. Güncellemeyi her gün yeni Bill Williams fraktal oluşumundan (5 mum) sonra yapmak yeterlidir. Böylece biz muhtemel kar/zarar oranını başabaş duruma değiştiriyoruz

Önceki makaleler

- Dow teorisinin dördüncü ilkesi: yatırımcı hizmeti

- Sharpe Portfolio | "The Three Leaders" - DJIA, S&P500, Nasdaq 100

- Portfolio Quoting Method for Analysis of "Good" and "Bad" Portfolios

- Portfolio Optimization through PQM Method (Part 2)

- Portfolio Optimization through PQM Method (Part 1)

- Stock Portfolio Construction | Stock Portfolio Analysis - Pportfolio Quoting Method PQM